予想インフレ率

- リンクを取得

- ×

- メール

- 他のアプリ

まずは投資家の余剰資金の置き場となるリバースレポから見て行きます。⬇️

上記は⬆️リバースレポのデータとなります。

リバースレポとは

FRBが投資家から1日だけお金を借りる取引となりFRBは日銀のように銀行業務を持たないので厳密に言えば中央銀行ではありませんが、銀行業務は各地区連銀が行うのでニューヨーク連銀がリバースレポを公募して金利を提示し、投資家が、それに応じてFRBに1日だけお金を貸す取引となります。

その残高が上記のデータとなりますが、投資家はリスクゼロで5%以上の利回りを得られることから、一定以上は減らさなくなるのではとの仮説を立てていて、FRBによるQTは事実上、停止されるのではと見ています。

FRBの総資産は準備預金が増加傾向になっていることもあり減らなくなって来ており、QTは事実上、ほぼ停止されていると言える現状ですが引き続きリバースレポの推移を注目して見て行きます。

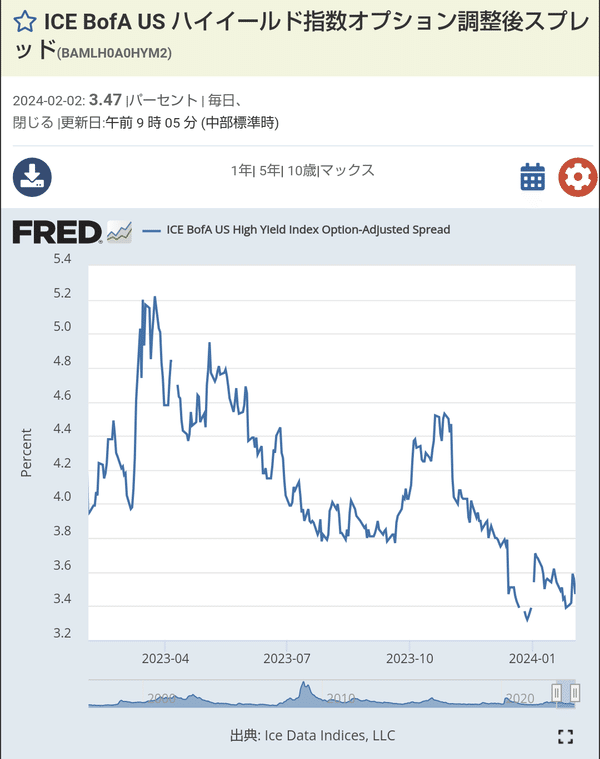

次に投資適格債の上乗せ金利とジャンク債の上乗せ金利を見て行きます。⬇️

上記は⬆️上段が投資適格債の上乗せ金利となり下段はジャンク債の上乗せ金利となります。

どちらの上乗せ金利も過去1年のデータから見ると順調に低下しており、市場では一足早く利下げを織り込み金融が緩和されている状態となっています。

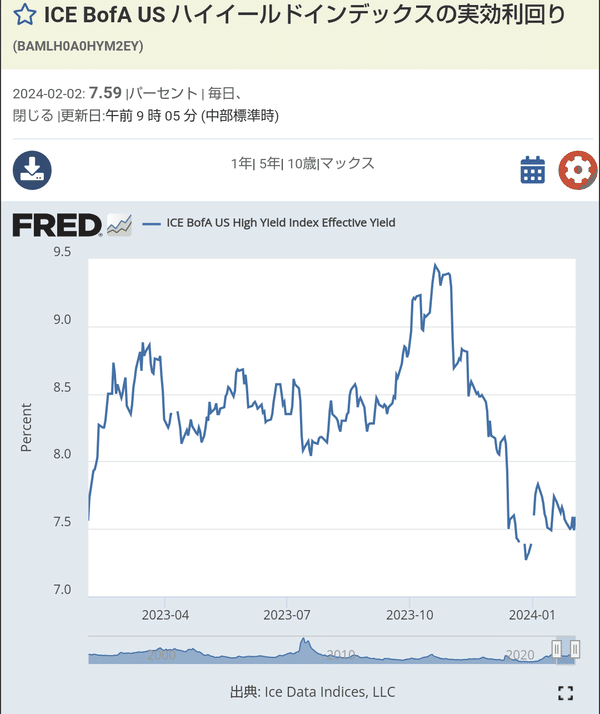

次に投資適格債の実際の金利とジャンク債の実際の金利を見て行きます。⬇️

上記は⬆️上段が投資適格債の実際の金利となり下段はジャンク債の実際の金利となります。

国債の金利は昨年10月の5%から低下している分を超えて低下しており、それだけ上乗せ金利が低下していることを意味しますが、実際に支払う金利は大幅に低下しており、それだけ実態としては金融緩和が進んでいることになります。

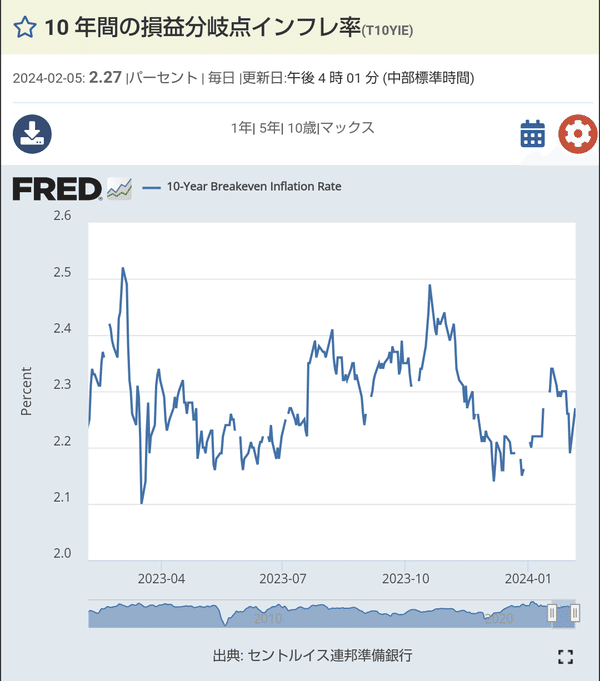

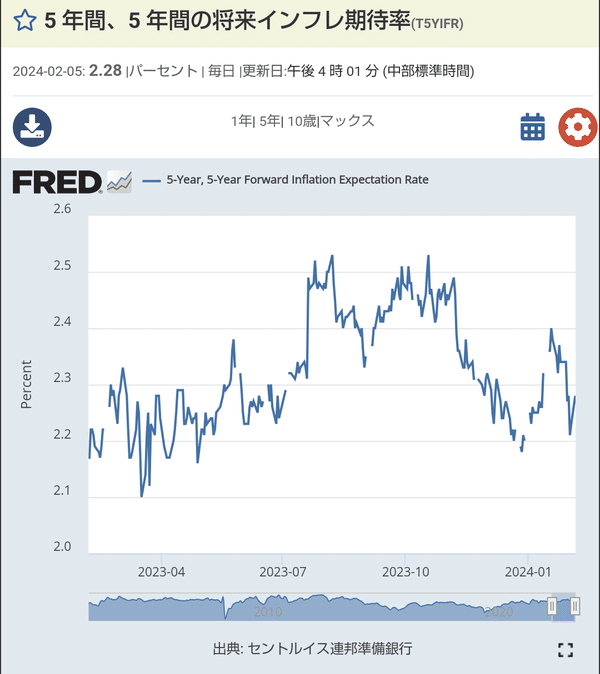

次に予想インフレ率を見て行きます。⬇️

上記は⬆️予想インフレ率のデータとなります。

昨日はISMサービス業の仕入価格が上昇したことから予想インフレ率も先週より0.07%ほど上昇しており、比較的、大きめな上昇となりました。

水準は高くは無いので懸念するような上昇ではありませんが、この予想インフレ率が2.2%を下回ると、更に株価上昇に弾みが付くので注目しています。

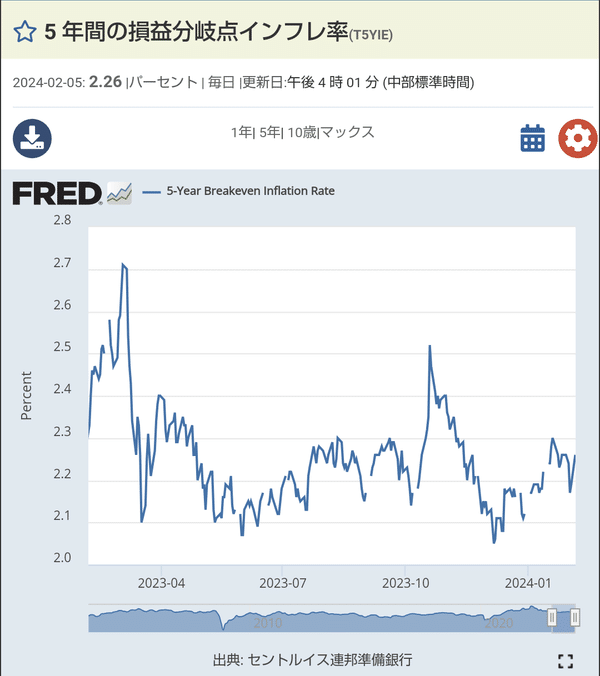

次に予想インフレ率を前半と後半に分けて見て行きます。⬇️

上記は⬆️上段が前半5年の予想インフレ率となり下段は後半5年の予想インフレ率となります。

後半5年の予想インフレ率は2.8%なので上昇はしましたが、前半5年の予想インフレ率との差がなく、水準も物価が抑制出来ないような水準となる2.3%には達していないので、これも昨日の下落幅が小幅になった要因の一つだと思います。

ヘッジファンドや機関投資家は後半5年の予想インフレ率を重視するので後半5年の予想インフレ率が上がるのは嫌がることから株式市場に影響を与える影の主役となります。

- リンクを取得

- ×

- メール

- 他のアプリ

コメント

コメントを投稿