後半5年の予想インフレ率

- リンクを取得

- ×

- メール

- 他のアプリ

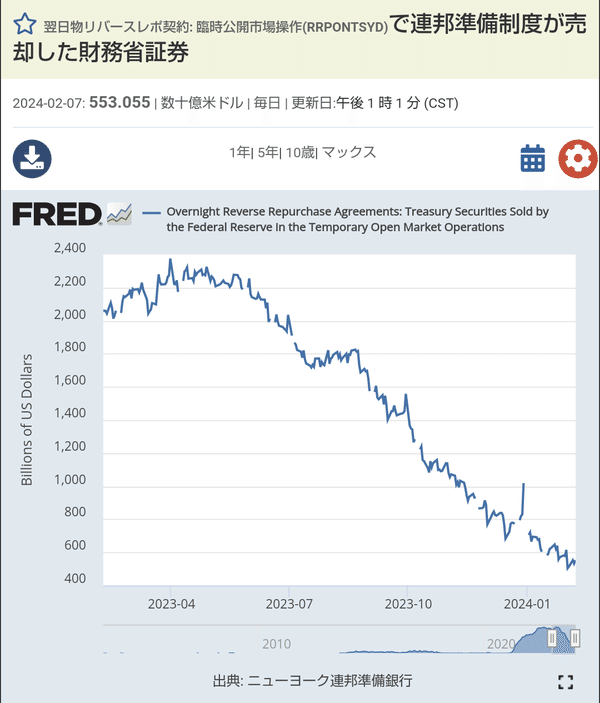

まずは投資家の余剰資金の置き場となるリバースレポから見て行きます。⬇️

上記は⬆️リバースレポのデータとなります。

2日続けて増加しており、やはり減り方が鈍化していることが確認されています。

銀行の余剰資金の置き場となる準備預金は既に底打ちして増加に転じており、FRBの総資産は減らなくなって来ていて実態としてはFRBによる資産縮小、いわゆるQTは事実上、終わっていると言える状況ですが、ここに投資家の余剰資金の置き場となるリバースレポも減らなくなるとQTは完全な形で事実上、終わることから注目して来ましたが、それが近付いていると思います。

昨年は年初からQTにより株価は暴落すると投資系インフルエンサーが大騒ぎしていましたが

昨年前半には暴落

この予想が外れると

昨年後半には暴落

この予想も外れると

今年前半には暴落

と言い出し、また予想が外れると

このままではいつか暴落

と、もう時期さえ適当となり、暴落予想はいつまでもゴールポストを動かしながら存在していますが、そもそもFRBが株価を操作している訳ではなくQTの規模感と株式市場の規模感は桁が違うのでQTにより株価が暴落するなど天才バカボン並みの妄想でしか無いのです。

株式市場の待機資金の一部ですがMMFの残高は⬇️

上記の⬆️ように株式市場の待機資金の一部ですがMMFには6.1兆ドルの残高があり、リバースレポは0.55兆ドルしかないのでMMFの残高だけでリバースレポの11倍もあり、リバースレポが減ると株式市場の資金が枯渇して株価が暴落するなど天才バカボン並み知能指数としか思えない投資系インフルエンサーの主張となります。

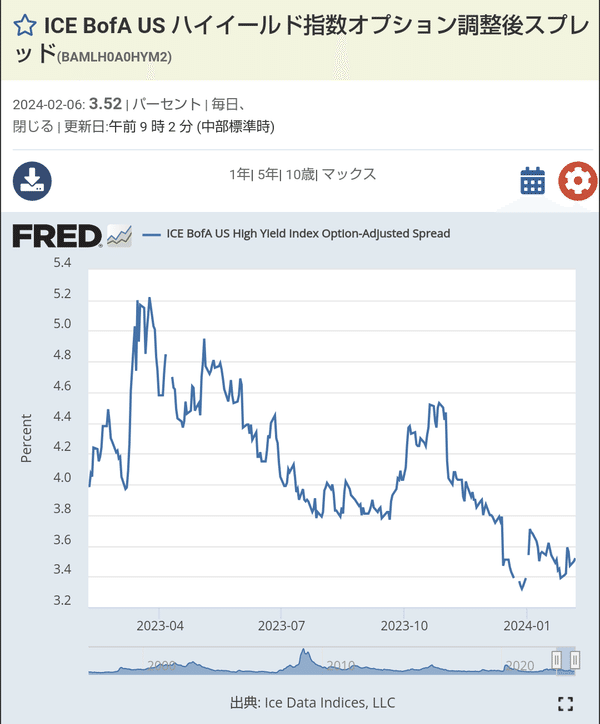

次に投資適格債とジャンク債の上乗せ金利を見て行きます。⬇️

上記は⬆️上段が投資適格債の上乗せ金利となり下段はジャンク債の上乗せ金利となります。

特段の変化が無いので載せるだけと致します。

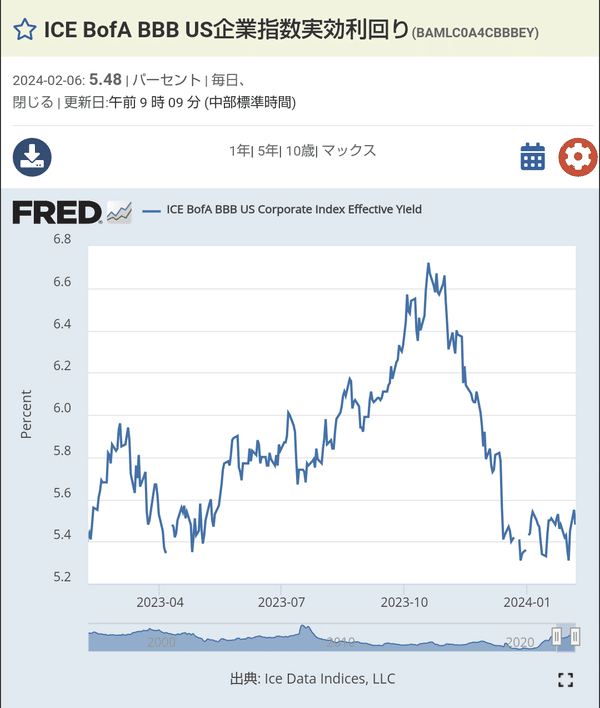

次に投資適格債の実際の金利とジャンク債の実際の金利を見て行きます。⬇️

上記は⬆️上段が投資適格債の実際の金利となり下段はジャンク債の実際の金利となります。

こちらも特段の変化は無いことから載せるだけと致します。

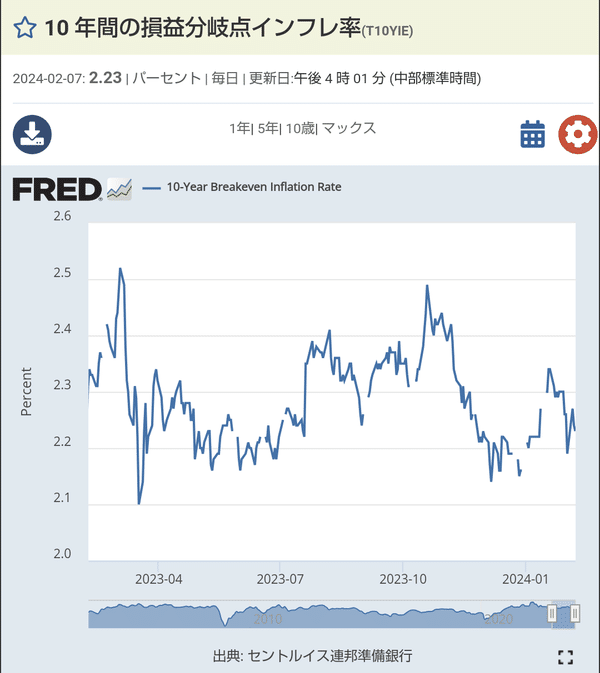

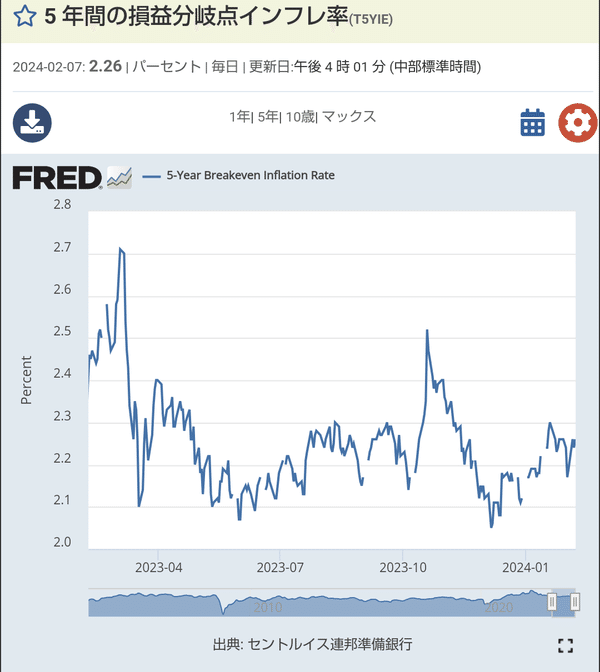

次に予想インフレ率を見て行きます。⬇️

上記は⬆️予想インフレ率のデータとなります。

予想インフレ率が低下しています。

雇用統計やISM製造業、サービス業など経済指標が強く一時は予想インフレ率は2.3%を超えるなど上昇していましたが、そもそも労働生産性が高いと物価は上昇しなくなるので、物価上昇の再加速とはならないことから債券市場の完全な間違いだったのですが、単純化すれば債券市場の参加者が自らの分析が間違っていることを理解して、その結果として予想インフレ率が急低下して来たと言えます。

予想インフレ率が2.2%に近づき下回り、2.1%に近づく過程で株価は強めな上昇ラリーとなって行くと分析して来ましたが、2.23%にまで急低下しており、ようやく債券市場でも物価が順調に低下していることを理解して来たと言えます。

そして、ちょっとサプライズがあり⬇️

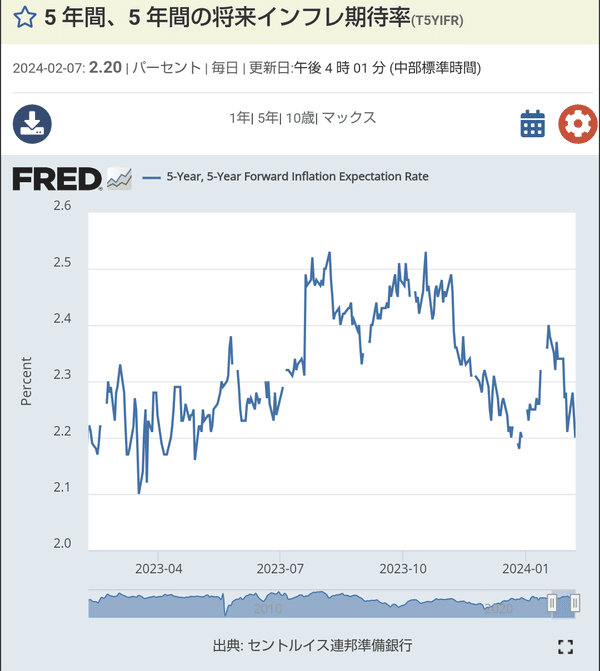

上記は⬆️上段が前半5年の予想インフレ率となり下段は後半5年の予想インフレ率となります。

ちょっとサプライズとなりましたが

前半5年の予想インフレ率は2.26%

後半5年の予想インフレ率は2.2%

となり、前半5年の予想インフレ率よりも後半5年の予想インフレ率の方が低くなったのです。

後半5年の予想インフレ率とは5年後から見た5年の予想インフレ率となるので、今から見た5年の予想インフレ率よりも5年後から見た5年の予想インフレ率が低いことになるので、それだけ物価は先に行けば行くほど低下したり安定すると債券市場が判断していることになります。

債券市場では物価は高止まりしていて抑制出来ず、利下げが出来ないとの物価見通しを持っていました。

その為、経済指標が強いと予想インフレ率は上昇したり、後半5年の予想インフレ率は常に高めとなって来ました。

債券市場ではCPIやPCEが低下しているのに頑なに物価は高止まりしていると認識し、物価は抑制出来ず、利下げすれば、また物価は再上昇して行くので結局はリセッション入りしないと利下げは出来ず、物価も抑制出来ないと判断していました。

株式市場は一昨年から物価は順調に低下していると見切っていたので一昨年から爆上げして来ましたが、債券市場では今の今まで物価は抑制出来ないと判断していたので後半5年の予想インフレ率は常に高かったのです。

ついに頑なな債券市場でも物価が順調に低下していることを認めざるを得ず、物価見通しを転換して来ました。

前半5年の予想インフレ率よりも後半5年の予想インフレ率が低いのなら、早めに利下げしてデフレ化を抑制すべきとの判断となるので、非常に意義のある債券市場の転換となります。

単純に言えば物価見通しの判断ミスを頑なな債券市場でも、ようやく認めた訳で、これで利下げの障壁は無くなったと言えます。

後半5年の予想インフレ率が高いとFRBも利下げしづらいので、ついに抵抗勢力が間違いを認めて折れてきたことから、ようやくFRBも利下げに向けて本腰を入れられると思います。

- リンクを取得

- ×

- メール

- 他のアプリ

コメント

コメントを投稿