2024年の日本経済

- リンクを取得

- ×

- メール

- 他のアプリ

まずは名目GDPの最新の改定値の日経新聞の記事から見て行きます。⬇️

上記のように⬆️日本の名目GDPは最新データで595兆円となっています。

日本経済は民間債務がコロナ禍で激増しており、この返済が本格化して来たことから企業倒産が急増して来ました。⬇️

上記のように⬆️コロナ禍で過剰債務を抱えた企業が急増していることから、その返済が本格化して来たことにより企業の倒産が急増して来たことが分かります。

過去10年のデータから見ても⬇️

上記のように⬆️企業の倒産は過去10年のデータから確認しても高い水準にまで急増しており2024年は本格的な企業倒産の年となって行くと予想されます。

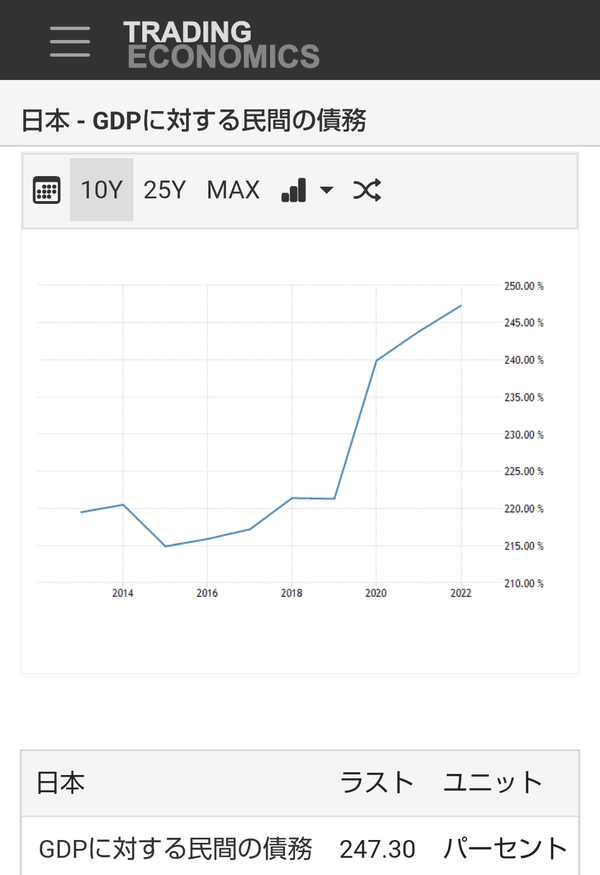

企業と家計を合わせた対GDP比の民間債務は⬇️

上記のように⬆️コロナ禍以降に急増し対GDP比で220%程度だった民間債務が247%にも急増しており、バブル崩壊後で最も経済が好調だった安倍内閣当時の215%程度から見ると30%も急増していることが分かります。

名目GDPは、およそ600兆円なので経済が自立的に成長していた安倍内閣当時よりも対GDP比で30%も多いことから実に180兆円も過剰債務が積み上がっていることが分かります。

バブル崩壊後の日本経済の低迷は3つの過剰が経済を抑制していると言われていました。

1、過剰債務

2、過剰設備

3、過剰人員

この3つの過剰を抱えている状態だったので

1、過剰債務を減らす為に借金返済が優先される

2、過剰設備を減らす為に設備投資は抑制された

3、過剰人員を減らす為にリストラが優先され新規採用は非正規雇用が優先された

と、経済があらゆる面で後ろ向きの発想に陥り、失われた20年、失われた30年などと言われたように日本経済は長期低迷に陥ったと言えます。

現状はおよそ180兆円の過剰債務が積み上がっている状態と言えるので、本格化して来た過剰債務の返済が日本経済の重しとなって来ると予想されます。

日本経済はバブル崩壊後に過剰債務が解消され民間経済が政府の景気対策に依存せずに自立的な成長を取り戻せたのは安倍内閣時代に入ってからであり⬇️

上記のように⬆️過剰債務が解消され底打ちし自立的に経済成長の段階に入れたのは2015年前後となり、日本経済の実力から見ると対GDP比の民間債務は215%~220%程度が適正な水準と読み取れます。

コロナ禍でアメリカは家計に直接的に6兆ドルもの巨額のばら蒔きを行ったので現金を手にした家計は個人消費を爆発させたので企業業績も落ち込まず、その結果として家計の対GDP比の債務は大幅に減る結果となった一方で日本は貸し出しを補助する政策となったことからコロナ禍以降で日米は極端な結果となり⬇️

上記のように⬆️日米ではコロナ禍の経済対策が大きく異なったことからアメリカの家計は対GDP比で債務が大幅に減り日本は大幅に増える結果となり、日本経済には過剰債務が積み上がり、経済成長を抑制し続ける要因となっています。

対GDP比の比率はアメリカの家計が上回りますが人口構成が若く、人口も増えているので日本とは適正な水準が異なることから、対GDP比で、どのくらいの水準の時に経済が自立的に成長しているかで判断するのが妥当であり、日本の場合は安倍内閣時代が最も自立的に経済成長していた時期となるので、この時の水準が適正だと判断しています。

過剰債務の返済が本格化し企業の倒産が急増し⬇️

上記のように⬆️企業倒産が急増して来ており、日本経済の成長を抑制することから来年の日本経済は低迷すると予想します。

円安効果が活かされて来る筈なので経済は好調になる可能性も十分にあり、私の予想は外れる可能性も十分にありますが両論並記だと予想にはならないので、迷いましたが経済は低迷するとの予想に絞り1年後に答え合わせと致します。

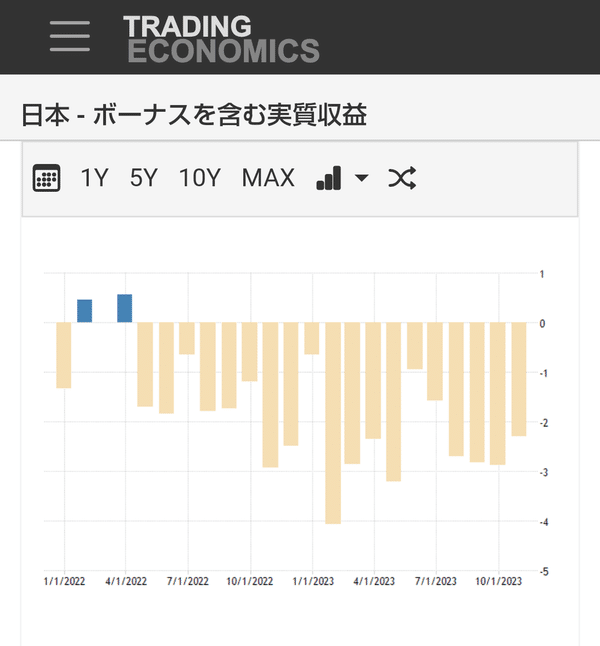

日本のGDPの5割を占める個人消費の源泉となる実質賃金は⬇️

上記のように⬆️過去2年間でほとんどの月で実質賃金は前年比でマイナスとなっており、消費が活性化して消費が牽引して自立的な経済成長に入って行くような状況には無いと家計の実質賃金の視点から見ても判断出来ます。

経済のデータだけを見ていると日本経済は長期的な低迷に入って行く入り口にいると私は見ていますが、その見方が外れることを祈ってはいますが投資に関連する記事となるので感情は捨てて考えたいと思います。

対GDP比で民間債務は30%程度の過剰債務が積み上がっており、およそ180兆円もの借金返済が必要であり、人口が急減して行く過程にある日本の現状から考えると、この先に待っているのは激しいインフレだと考えます。

物価が上がれば上がるほど対GDP比の民間債務の比率は下がるので日本経済は物価が高騰し長期化して行くと予想され、物価が高騰すると、それだけ円の価値は低下して行くことを意味することから可能性としては来年は1ドル180円くらいまでの円安はあるかもしれないと見てはいて、正式なドル/円予想は1ドル165円が円安の下値と予想しましたが、180円くらいまで円安が進む可能性はあると見ています。

日本経済の過剰債務が解消されるには物価が高騰するしか無いと思われ、物価が高騰するなら円安は加速することから来年ではなく数年単位なら200円時代もあるのではと見ています。

整理して予想して行くと

1、経済は低迷して行く

2、過剰債務の返済が本格化して行くので企業の倒産は急増して行く

3、GDPの5割を占める個人消費は実質賃金のマイナスが続くことから低迷して行く

4、物価は高騰し3%を上回る状態が続く

5、物価上昇に伴い円安傾向が強まり予想は165円としますが可能性としては180円くらいまで円安が進むことはあり得る

6、円安を抑制する目的もあり利上げされて金利は年末までに2%を超えて来る

これらを基に日経平均の最高値を考えて行きます。

物価は高騰し円安が進むので売上の海外比率が日経平均の銘柄は物価高騰と円安によりEPSが押し上げられる結果になると思います。

日本国内の経済は低迷しても海外は利下げによりアメリカ経済もユーロ圏も好調に推移して行くと予想され海外比率の高い日経平均の銘柄は良いとこ取りとなりEPSは高めな上昇となるのではと予想しています。

一方でイールドスプレッドを現状の6%で推移すると判断すると金利上昇により株価を押し下げる要因となって来ます。

このような前提を置いて日経平均の来年の10月~12月期の高値を考えて行きます。

1、予想EPSは現状の2250円程度から11%成長し2500円まで上昇する

2、益回りは8%まで上昇する(イールドスプレッド6%+金利2%)

3、来年の10月~12月期の日経平均の最高値は3万1250円(2500円÷8%)

と予想します。

最初は来年の最高値を予想しようと考えていましたが金利上昇を考えると、年後半に向けて日経平均が上昇して行くとは予想出来ないので、幅はありますが来年10月~12月期の高値の予想としました。

日本経済の現状は歪な状態となっていて、かなり大きめな変化が待ち受けていることは間違いなく、経済も為替も物価も金利も激しく動く1年になると思います。

- リンクを取得

- ×

- メール

- 他のアプリ

コメント

コメントを投稿