日経平均

- リンクを取得

- ×

- メール

- 他のアプリ

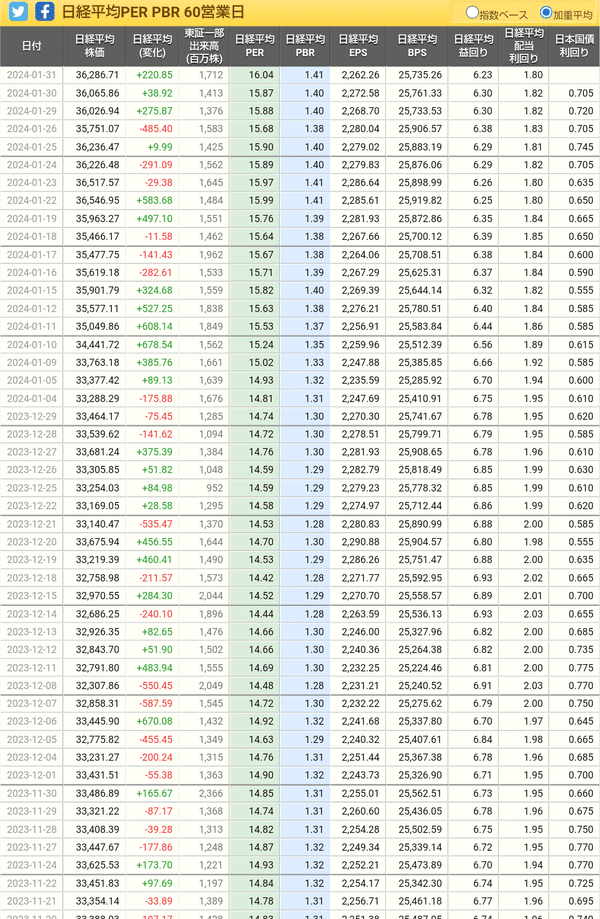

日経平均の終値は3万6286.71円

予想EPSは2262.26円

PERは16.04倍

益回りは6.23%

金利は0.73%

イールドスプレッドは5.5%(6.23%-0.73%)

イールドスプレッドの理論値は6%と判断しているので益回りの理論値は

6%+0.73%=6.73%

益回りと予想EPSから見た日経平均する理論値は

3万3614.56円(2262.26÷6.73%)

となるので

日経平均は7.36%の割高(3万3614.56円÷3万6286.71円)

となります。

今日発表された1月の日銀の金融政策決定会合の主な意見では積極的に金融政策を正常化すべきとの内容で、これで、ほぼ3月にマイナス金利の解除、つまり利上げとなりますが利上げ開始となりそうです。

また基本的に連続して利上げして行くのが金融政策の正常化となることから以前から書いて来ましたが、0.1%の利上げが連続して行われて行くことになり、利上げラッシュとなって行くことを想定しているような内容だったので、ほぼ私が予想して来た利上げラッシュと合致する内容です。

0.1%の利上げならば8回利上げしても、まだ0.8%の利上げにしかならないことから

8回も利上げした!

という実績を作りながら、それでいて0.8%しか利上げしないで済むので、分かりやすいし回数も稼げるので0.1%の利上げを続けて最低でも4回か5回、出来れば8回まで利上げしたいというのが目安になる利上げラッシュとなりそうです。

日銀は利上げ出来る時には出来るだけ利上げして、景気が悪くなってきた時の利下げ余地を確保したいので0.1%の利上げを8回出来れば8回も利下げ出来る余地を作れるので0.8%までの利上げ相場となって行くと思います。

長期金利を2%くらいまでは引き上げて行かないと円安傾向は止まらず、2%でも円安が止まるかは分かりませんが結構な利上げラッシュとなって行くと予想されます。

今日の主な意見は利上げラッシュに前のめりのような内容なので私が予想して来た通りの内容でしたが、福井総裁時代も、出来るだけ利上げして先々の利下げ余地を作りたいとして利上げしていたので、同じような雰囲気となっています。

アメリカ市場は電撃的な利下げも十分にあると予想していて、仮に利下げを見送ると3月以降はPCEが前年比で2%を割れて来ると予想され、デフレが懸念される状況となることから極端な利下げラッシュとなってしまうので、今日利下げすべき状況ですが、仮に見送るとしても3月以降の利下げスケジュールが主とした議論となりデータ次第という前提はおくとしても利下げが全面に出るFOMCになるのではと予想しています。

私が見ているハーバード大学の経済学の教授や著名なシンクタンクの所長、ノーベル経済学賞の経済学者、著名なジャーナリストの4名はいずれも、もう利下げの環境は整ったので3月に利下げすべきと一致していて、私の分析と同じような内容でした。

中には直ぐに利下げすべきというような主張もありますが、利下げラッシュとなって行くと思います。

私は今日利下げの可能性が高いと見ているのですが、コアPCEが7ヶ月平均の年率換算で1.88%にまで低下している状態で利下げを見送ると、3月時点では前年比でも2%前後となり物価目標は完全に達成されてしまうので、この状態で、まだ利下げを見送り3月まで待つのはあり得ないと思うのです。

そう言えば昨年までセントルイス連銀の総裁だったブラード前総裁も3月に利下げすべきと発言しており、FOMCメンバーで最も利下げに慎重だったブラード前総裁まで3月利下げを主張しているので、今日の利下げは見送ったとしても3月からの利下げスケジュールの具体的な内容が主たる議論となり、3月利下げを明確化し、利下げ幅はデータ次第となる可能性もあります。

予想のメインシナリオは今日の利下げ

サブシナリオは3月の利下げを決めて利下げ幅はデータ次第

という2つを予想しておきます。

- リンクを取得

- ×

- メール

- 他のアプリ

コメント

コメントを投稿